Ежегодно до 1 декабря автомобилистам следует заплатить транспортный налог. Какие штрафные санкции предусмотрены, если водитель просрочил уплату

Фото: Konstantin Kokoshkin / Global Look Press

- Что это

- Кто платит

- Когда платить

- Как считается

- Как платить

- Что будет, если вовремя не оплатить

- Как узнать о просрочке

Что такое транспортный налог

Транспортный налог — это налоговый сбор, который взимается с автовладельцев за право пользоваться общественными дорогами и инфраструктурой. Он называется еще налогом на имущество транспортных средств (НИТС) или налогом на автомобиль.

Кто платит транспортный налог

Согласно ст. 357 Налогового кодекса, налог платят собственники транспортных средств. К объектам налогообложения относятся:

После регистрации автомобиля в ГИБДД данные передаются в Федеральную налоговую службу (ФНС) в течение 10 рабочих дней. После получения этой информации налоговая инспекция начинает начисление налога.

Когда платить транспортный налог

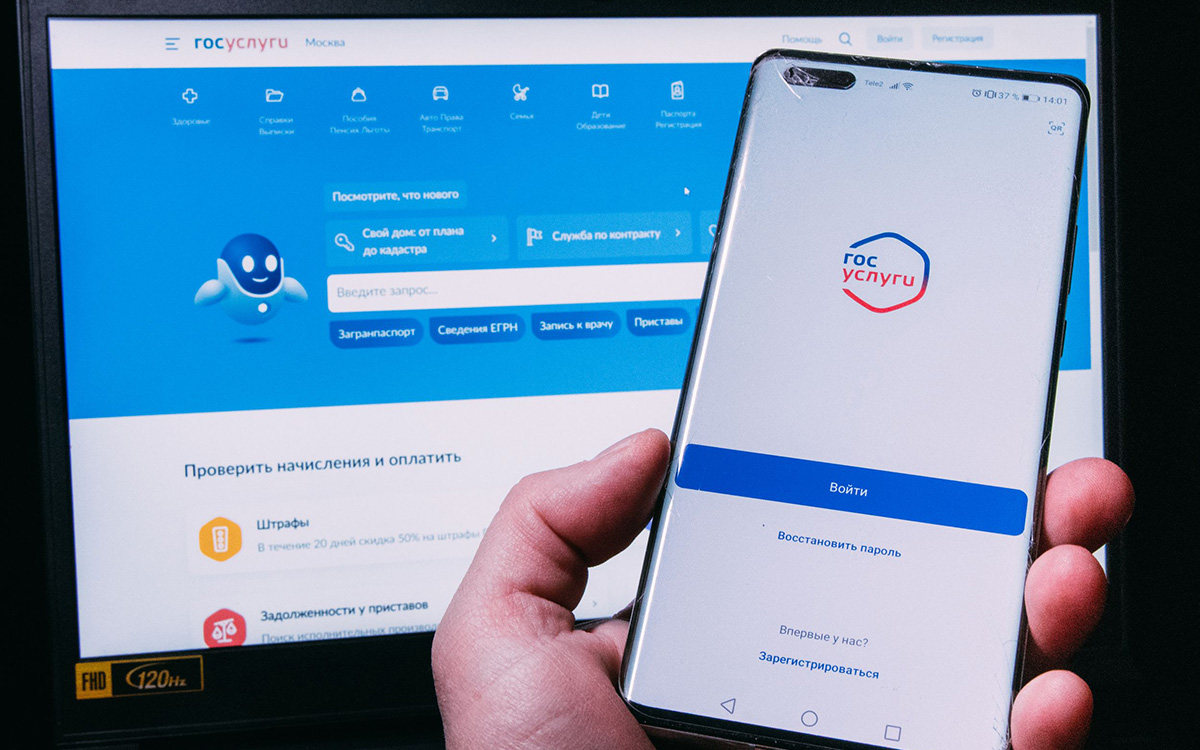

Оплата транспортного налога должна производиться ежегодно не позднее 1 декабря. За весенний и летний периоды налоговая служба считает налог за прошедший год. После этого ФНС отправляет бумажное уведомление по месту регистрации, а также эти данные доступны в личном кабинете на портале «Госуслуги» и на сайте налоговой.

Как считается транспортный налог

Чтобы рассчитать величину транспортного налога, необходимо учитывать регион, в котором зарегистрирован автомобиль, и мощность двигателя машины.

Транспортный налог = налоговая база × налоговая ставка × коэффициент использования × повышающий коэффициент (для автомобилей из перечня Минпромторга) – льготы (если имеются).

Фото: Pascal Deloche / Godong / Global Look Press

Налоговая база — мощность двигателя автомобиля, выраженная в лошадиных силах (л.с.) или киловаттах (кВт). Этот параметр можно узнать в соответствующих документах (ПТС или СТС).

Налоговая ставка — величина, которая зависит от мощности машины. В каждом регионе устанавливается своя ставка. К примеру, в Москве налоговая ставка за 1 л.с. для легкового автомобиля различной мощности составляет:

Коэффициент использования зависит от того, сколько месяцев в году человек владел автомобилем. Для этого количество полных месяцев владения нужно разделить на 12 (количество месяцев в году). Если машина зарегистрирована до 15-го числа месяца или снята после 15-го числа, то месяц считается полным. В случае когда автомобилист владеет транспортным средством целый год, данный коэффициент равен единице.

Пример: автомобиль Hyundai Solaris 2020 года выпуска с мощностью двигателя 123 л.с., собственник которого прописан в Москве и не имеет льгот. Налоговая ставка в данном городе с таким показателем мощности составляет 25 руб. за 1 л.с. Если автомобилист владеет автомобилем не первый год, то величина транспортного налога составит 123 × 25 × 1 = 3075 руб.

Фото: Konstantin Kokoshkin / Global Look Press

Повышающий коэффициент, или налог на роскошь, применяется на автомобили, стоимость которых выше 10 млн руб. Также он зависит от возраста машины. Коэффициент равняется 3, если выполняется одно из условий:

В списке дорогих автомобилей, который опубликовал Минпромторг, в 2023 году числятся 449 автомобилей. В перечень попали Rolls-Royce Ghost, Bentley Bentayga, Audi A8, BMW М5 и Х6, Lexus LX500D и LX600, Porsche Taycan Turbo электрический, Mercedes-Benz AMG E 63 S, LS500 и некоторые модели Aurus, Cadillac, Lamborghini, Jaguar, Jeep, Maserati и пр.

Например, автомобиль Audi A8 2021 года выпуска записан на человека, прописанного в Санкт-Петербурге. Мощность двигателя составляет 340 л.с., налоговая ставка в регионе равна 150 руб. за 1 л.с., коэффициент использования — 1, налог на роскошь — 3, льгот нет. Перемножаем все показатели и получаем транспортный налог 153 тыс. руб.

Некоторые категории граждан могут их получить налоговые льготы. Ранее мы рассказывали о людях, которые могут вообще не платить транспортный налог или оплачивать его со скидкой.

Как нужно платить транспортный налог

Фото: Андрей Любимов / РБК

Что будет, если не оплатить налог вовремя

За неуплату транспортного налога предусмотрены штрафные санкции.

За каждый день просрочки начиная с 2 декабря начисляются пени. Размер пени составляет 1/300 ключевой ставки ЦБ РФ за каждый день неуплаты.

Например, владельцу автомобиля необходимо было оплатить 8 тыс. руб. до 1 декабря 2023 года. Он просрочил внесение этого платежа на 13 дней. В период просрочки ставка ЦРБ составляла 15%. Значит, сумма пени составит 8000 × 15% × (1/300) × 15 дней = 60 руб.

Член Ассоциации юристов России Арег Оганесян отмечает, что неумышленная неуплата либо недоплата налога влечет наложение штрафа в размере 20% от суммы налога. А если автовладелец уклонился от уплаты налогового сбора умышленно, то штраф составит уже 40% от суммы налога.

Если автовладелец не оплачивает налог и начисленные пени в течение трех месяцев (до 1 марта), налоговая инспекция направляет требование, которое необходимо исполнить в течение восьми дней со дня получения. Если не исполнить его, задолженность будут взыскивать в судебном порядке: деньги со счетов и банковских карт могут списать в принудительном порядке. Также могут сообщить о задолженности работодателю, тогда ее могут вычесть из зарплаты автовладельца и перечислить в ФНС.

Фото: Konstantin Kokoshkin / Global Look Press

Как узнать о просрочке уплаты транспортного налога

Квитанция для оплаты приходит в течение осеннего периода года, но не позднее 1 ноября. Если водитель не получил такого уведомления, необходимо оповестить об этом налоговую службу.

Также о задолженности можно узнать:

Читайте также:

Для водителей без штрафов предложили ввести скидку на транспортный налог

Заморозка прав и порядок общения с ГИБДД: все изменения для водителей

За какие машины в 2023 году придется заплатить налог на роскошь: список

Должна была конкурировать с Hyundai и Skoda: 6 фактов о новой Lada Vestа